圖:對(duì)于完善資本市場(chǎng)制度建設(shè),學(xué)者建議增加國(guó)家主權(quán)投資基金對(duì)核心資產(chǎn)持股比例���,提振市場(chǎng)信心。

2024年以來����,市場(chǎng)對(duì)中國(guó)經(jīng)濟(jì)是否面臨更大的通縮壓力展開了討論。盡管通貨緊縮在學(xué)術(shù)上并沒有準(zhǔn)確的定義�����,但基本共識(shí)是“長(zhǎng)時(shí)期的��、涉及面較為廣泛的價(jià)格下跌”�����。那么���,中國(guó)抑制通縮風(fēng)險(xiǎn)����,還需要做些什么?本文擬就政策思路提出相關(guān)建議���。

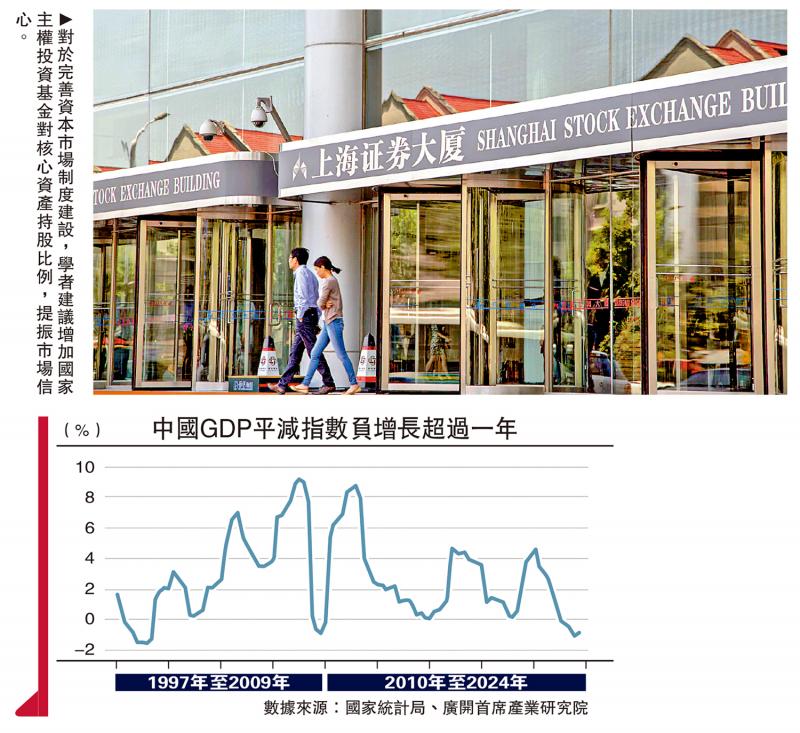

之所以市場(chǎng)對(duì)于通縮的討論較為熱烈����,與國(guó)內(nèi)衡量通脹的主要宏觀指標(biāo)持續(xù)低迷有關(guān)��。截至2024年9月底���,名義CPI同比與剔除食品及能源后的核心CPI同比處于0%至1%的低通脹區(qū)間超過1年以上����;工業(yè)生產(chǎn)者出廠價(jià)格PPI同比則近兩年處于負(fù)值區(qū)間��,且在三季度跌幅有所擴(kuò)大�����。截至2024年二季度末���,GDP通脹平減指數(shù)累計(jì)同比-0.9%��,國(guó)內(nèi)主要通脹指標(biāo)持續(xù)總體負(fù)增長(zhǎng)反映出商品物價(jià)水平總體處于持續(xù)下跌過程之中���。

當(dāng)下全球主要央行及統(tǒng)計(jì)部門對(duì)宏觀通脹指標(biāo)的評(píng)估通常采用12個(gè)月均值的方式,來判斷通脹趨勢(shì)性的發(fā)展?fàn)顩r�。以下對(duì)國(guó)內(nèi)三個(gè)主要通脹指標(biāo)進(jìn)行統(tǒng)計(jì)分析:

CPI總體處于低水平。2024年9月���,CPI同比增長(zhǎng)0.4%�,連續(xù)八個(gè)月CPI同比為正���,但最高當(dāng)月漲幅并未超過1%����,過去12個(gè)月CPI同比均值為0.1%�。如此低水平的CPI均值水平在過去幾十年中國(guó)經(jīng)濟(jì)發(fā)展中較罕見。

PPI整體處于負(fù)增長(zhǎng)的區(qū)間����。截至2024年9月底,過去12個(gè)月PPI同比為-2.2%����,PPI同比均值已連續(xù)17個(gè)月處于負(fù)值區(qū)間��,且持續(xù)時(shí)長(zhǎng)跨度很可能會(huì)進(jìn)一步增加�����。自1997年以來���,PPI同比均值超過兩年以上處于負(fù)值區(qū)間共有兩次,一次是1997-2000年間(30個(gè)月)�����,另一次是2012-2017年期間(53個(gè)月)����。

GDP平減指數(shù)收縮已超過一年。到2024年二季度末�����,GDP平減指數(shù)累計(jì)同比已連續(xù)5個(gè)季度處于負(fù)值區(qū)間��。自1997年以來���,GDP平減指數(shù)出現(xiàn)連續(xù)負(fù)值超過兩個(gè)季度僅有兩次����,一次是1998年二季度至1999年四季度(7個(gè)季度),另一次則是2009年二季度至四季度(3個(gè)季度)�,都處在經(jīng)濟(jì)危機(jī)的收縮時(shí)期。

綜上可見�����,從物價(jià)下行連續(xù)時(shí)間跨度和幅度來看����,此輪通縮壓力不可謂不小�。當(dāng)前工業(yè)部門符合“通貨緊縮、物價(jià)下跌”的基本特征��,而終端消費(fèi)市場(chǎng)并非處于完全通縮環(huán)境下�����,但存在“低通脹”向“通縮”發(fā)展的潛在可能性��。

歷史經(jīng)驗(yàn)表明����,與溫和的通脹相比�����,通縮會(huì)給經(jīng)濟(jì)體帶來更多危險(xiǎn)的潛在風(fēng)險(xiǎn)�����,諸如流動(dòng)性陷阱����、企業(yè)資產(chǎn)負(fù)債表嚴(yán)重衰退���、系統(tǒng)性金融風(fēng)險(xiǎn)等���,必須給予高度重視,并從中國(guó)實(shí)際出發(fā)實(shí)施中長(zhǎng)期�、系統(tǒng)性、針對(duì)性的應(yīng)對(duì)策略�。9月下旬以來,中央政府推出了一攬子經(jīng)濟(jì)刺激舉措�����,未來一段時(shí)期仍需持續(xù)推進(jìn)擴(kuò)張性的政策舉措����。以下是筆者關(guān)于應(yīng)對(duì)通縮壓力的政策建議:

一���、增加政府財(cái)政支出

治理通縮首推的主動(dòng)性政策是增加財(cái)政支出,擴(kuò)大政府有效投資�����。當(dāng)前地方政府債券償債占發(fā)行比例逐年上升�,從2018年的20%上升至2024年8月底的46%�,地方政府?dāng)U大投資性支出的資金規(guī)模較為有限。

建議中央財(cái)政實(shí)施更為積極的政策����,繼續(xù)適當(dāng)?shù)丶痈軛U,赤字率可以達(dá)到4%左右�,保持財(cái)政投資性支出的持續(xù)性,增加大城市公共基礎(chǔ)設(shè)施建設(shè)和保障性住房建設(shè)�����。擴(kuò)大超長(zhǎng)期特別國(guó)債發(fā)行規(guī)模��,在五年內(nèi)每年發(fā)行2萬億元(人民幣�����,下同)以上;每年實(shí)現(xiàn)地方債淨(jìng)融資額占GDP比例到5%以上�����。由于單方面增加財(cái)政消費(fèi)性支出和轉(zhuǎn)移支付難以持續(xù)形成有效稅收收入����,建議增加財(cái)政投資性項(xiàng)目的支出。

二�、維持貨幣政策寬松

盡管9月下旬以來人民銀行推出了降準(zhǔn)降息等寬松的貨幣政策舉措,但從應(yīng)對(duì)通縮壓力的需求來看��,未來一段時(shí)期仍需要通過有力度的寬松貨幣政策�,進(jìn)一步降低存款準(zhǔn)備金率,釋放流動(dòng)性����,繼續(xù)下調(diào)利率水平。

美聯(lián)儲(chǔ)開啟降息過程為中國(guó)實(shí)施適度寬松的貨幣政策提供了良好的外部環(huán)境��。盡管當(dāng)前國(guó)內(nèi)存款基準(zhǔn)利率長(zhǎng)期處于1.5%的低位��,7天期逆回購(gòu)利率為1.5%,但長(zhǎng)期(5年期LPR)貸款利率仍在3.85%偏高水平�,有必要在未來通過一定幅度降息,明顯下降實(shí)際利率�����,降低企業(yè)融資成本���。

三����、增加民生領(lǐng)域補(bǔ)貼

建議增加中央財(cái)政向地方財(cái)政轉(zhuǎn)移支付力度��。提升中央財(cái)政在民生領(lǐng)域向地方的轉(zhuǎn)移支付能力��,建立更為堅(jiān)實(shí)的農(nóng)業(yè)人口轉(zhuǎn)為城市居民后的社會(huì)保障體系���,包括增加醫(yī)保、養(yǎng)老���、就業(yè)��、住房�、子女教育等補(bǔ)貼力度。

目前中國(guó)尚有農(nóng)村人口4.77億����,流動(dòng)人口超過3.8億,農(nóng)村居民轉(zhuǎn)市民將大幅提升其消費(fèi)層級(jí)�����,帶動(dòng)城鎮(zhèn)基礎(chǔ)設(shè)施建設(shè)和保障房建設(shè)投資需求的增長(zhǎng)�����。農(nóng)民轉(zhuǎn)市民人口安居樂業(yè)后�����,工資水平和收入增長(zhǎng)勢(shì)必有利于消費(fèi)需求持續(xù)增長(zhǎng)���。參考國(guó)際貨幣基金組織以購(gòu)買力平價(jià)算對(duì)未來2030年中國(guó)GDP的測(cè)算�,預(yù)計(jì)平均每年農(nóng)民轉(zhuǎn)市民將拉動(dòng)GDP增速約1個(gè)百分點(diǎn)����。

四、設(shè)立地產(chǎn)穩(wěn)定基金

長(zhǎng)期以來����,中國(guó)經(jīng)濟(jì)發(fā)展的支柱產(chǎn)業(yè)包括房地產(chǎn)�����、建筑業(yè)�����、傳統(tǒng)汽車制造等����,與之直接相關(guān)的初級(jí)資源品�����、建筑建材類�、化工類等商品價(jià)格可能面臨長(zhǎng)期承壓的狀態(tài),誘發(fā)市場(chǎng)對(duì)這些商品形成長(zhǎng)期降價(jià)預(yù)期��。

本輪經(jīng)濟(jì)周期性調(diào)整���,房地產(chǎn)業(yè)為重災(zāi)區(qū)。建議設(shè)立全國(guó)性房地產(chǎn)穩(wěn)定基金���,以改善市場(chǎng)預(yù)期����,緩解房地產(chǎn)市場(chǎng)風(fēng)險(xiǎn);首期到位資金規(guī)?����?蛇_(dá)萬億����,對(duì)全國(guó)大型和地方重點(diǎn)房企總部進(jìn)行債務(wù)特別處理計(jì)劃,以增強(qiáng)市場(chǎng)信心����。

五、推進(jìn)土地制度改革

以土地制度改革為突破口�,加快步伐推進(jìn)宅基地市場(chǎng)化流轉(zhuǎn),使之由只有使用價(jià)值轉(zhuǎn)變?yōu)榧扔惺褂脙r(jià)值還擁有資產(chǎn)增值空間��,成為持有人的資產(chǎn)�。經(jīng)測(cè)算,預(yù)計(jì)每年農(nóng)民轉(zhuǎn)市民的人口規(guī)模大約在1200萬至1800萬���,平均每戶約可增加財(cái)產(chǎn)性收入為10萬元至15萬元�。此舉使擁有宅基地的農(nóng)民的財(cái)產(chǎn)性收入通過交易之后陡然增加,縮小城鄉(xiāng)居民收入差距����,提升相當(dāng)部分農(nóng)民的消費(fèi)能力和消費(fèi)意愿,提振消費(fèi)需求�。

六、降低私企稅負(fù)壓力

建議減稅降費(fèi)側(cè)重于降低基礎(chǔ)稅率和減少胡亂罰款行為���。對(duì)私人企業(yè)而言�����,除了延續(xù)普惠性減稅降費(fèi)政策外��,適當(dāng)減少各地不必要的監(jiān)管壓力���,為市場(chǎng)主體“減負(fù)”。由于目前部分地方政府因財(cái)政資金不足而通過一些不當(dāng)手段斂財(cái)�����,侵害了部分企業(yè)自主經(jīng)營(yíng)權(quán)益���,打擊了企業(yè)家的生產(chǎn)投資積極性�。正確的理念仍是幫助企業(yè)紓困���,盡快償還所欠企業(yè)的各類款項(xiàng)���,盡量減輕企業(yè)的稅賦,盡可能延長(zhǎng)已經(jīng)實(shí)施的稅收優(yōu)惠政策�。

七、大力發(fā)展資本市場(chǎng)

完善資本市場(chǎng)制度建設(shè)�����,增加國(guó)家主權(quán)投資基金對(duì)核心資產(chǎn)持股比例�����,建議每年增持1萬至1.5萬億元股票���、債券等核心證券資產(chǎn)���,推動(dòng)證券市場(chǎng)發(fā)展,提振市場(chǎng)信心�。

近期一系列支持資本市場(chǎng)的政策舉措針對(duì)性地推出,明顯改變了股市運(yùn)行的軌跡����。建議從實(shí)際出發(fā)推進(jìn)改革創(chuàng)新��,加大完善資本市場(chǎng)投資者結(jié)構(gòu)�,大力培育銀行系券商機(jī)構(gòu)�����,促進(jìn)銀行業(yè)各類資源進(jìn)一步流入證券業(yè)和股票市場(chǎng)����。

八、積極改善市場(chǎng)預(yù)期

建議增強(qiáng)宏觀政策取向一致性���,使各類積極的宏觀政策�、非經(jīng)濟(jì)性政策同向發(fā)力����、形成合力;并在政策出臺(tái)后精準(zhǔn)宣傳解讀����、做好輿論引導(dǎo),營(yíng)造穩(wěn)定透明可預(yù)期的政策環(huán)境��,幫助經(jīng)濟(jì)主體形成積極的預(yù)期。

建議建立經(jīng)濟(jì)預(yù)期管理的政策體系和機(jī)制�����,兼顧短期目標(biāo)和中長(zhǎng)期目標(biāo)���、內(nèi)部目標(biāo)和外部目標(biāo),引入直接影響微觀主體預(yù)期的政策工具���,優(yōu)化宏觀政策的預(yù)期傳導(dǎo)機(jī)制��,暢通政策傳導(dǎo)渠道���,提高預(yù)期管理效果。通過系統(tǒng)性和針對(duì)性舉措���,打破經(jīng)濟(jì)下行與通縮預(yù)期的負(fù)循環(huán)����,化解需求和物價(jià)的非理性預(yù)期�。

(作者為中國(guó)首席經(jīng)濟(jì)學(xué)家論壇理事長(zhǎng))

京公網(wǎng)安備11010502037337號(hào)

京公網(wǎng)安備11010502037337號(hào)